Page 16 - 2023年12月总第44期

P. 16

103.8点、93.3点,同比分别增长0.4%、下降1.9%、 另一方面,扩大内需战略下,国内大循环加速,

下降 11%、下降 11.6%。 内贸积极向好,预计内贸集装箱将保持良好增长

势头。总体来看,集装箱吞吐量保持增长,增速

下阶段行情展望 有所下滑。

世界经济延续低速增长,2023 年 10 月国际 干散货方面,预计温和增长。海关总署出台

货币基金组织(IMF)最新《世界经济展望》显 《关于推动加工贸易持续高质量发展改革实施方

示,2024 年全球经济增长将进一步放缓至 2.9%, 案》,提出“支持原油、煤炭、天然气等能源性

低于 2023 年 3.0% 的增速。2024 年 1 月世界银 商品和铁矿石、铜精矿等资源性商品以及粮食等

行预计2024年全球经济增长将连续第三年放缓。

大宗商品进口”,提振市场信心。在能源转型、“双

联合国贸发会议(UNCTAD)预计,2024 年全球

碳”背景下,国内煤炭消费增速回落,同时煤炭

贸易前景仍然“高度不确定且总体悲观”,同时

进口关税恢复,对俄罗斯、蒙古等国进口煤炭也

2024 年全球海运贸易量将增长 2.1%,低于 2023

将产生影响,预计我国总体维持供需平稳格局,

年 2.4% 的增速。12 月,中央经济工作会议提出

市场仍以按需采购、长协拉运为主;在政策支持

2024 年经济工作坚持“稳中求进、以进促稳、先

下地产市场有望触底回暖,钢材矿建市场或好于

立后破”,预计我国宏观经济保持平稳发展。在

2023 年。

此背景下,港口运行预计仍将稳中向好增长,分

液散货方面,吞吐量将快速增长。国际方面,

货类增速有所差异。

预计全球石油需求进入下行周期,OPEC+ 宣布在

分货种来看,集装箱方面,吞吐量增速有所

下滑。2024 年欧洲需求持续疲软,美国下半年或 2024 年第一季度实施新一轮自愿减产,供需格局

进入补库存周期,利好北美航线货运需求,但国 转向宽松。国内方面,人员跨区域流动增加,支

际航线在红海危机等因素影响下不确定性增加。 撑油品需求大幅增长。

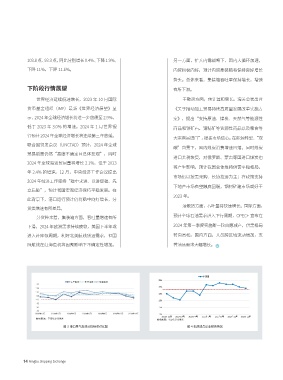

图 3 港口景气指数分指标项对比图 图 4 指数成员企业财务情况

14 Ningbo Shipping Exchange Ningbo Shipping Exchange 15